Net Working Capital Formel: Definition, Berechnung & Bedeutung für Unternehmen

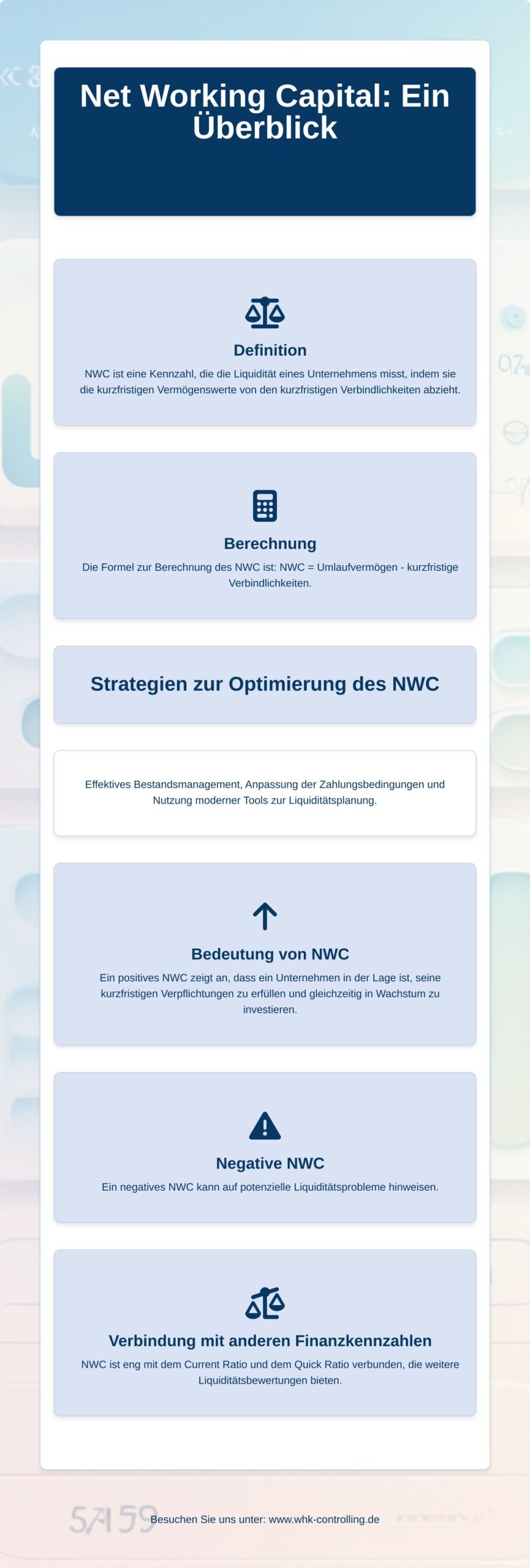

- Das Net Working Capital (NWC) ist eine wichtige finanzielle Kennzahl zur Beurteilung der kurzfristigen Zahlungsfähigkeit und finanziellen Gesundheit eines Unternehmens, indem es das Umlaufvermögen minus kurzfristige Verbindlichkeiten berechnet.

- Die Komponenten des Umlaufvermögens beinhalten Vorräte, Forderungen und liquide Mittel, während zu den kurzfristigen Verbindlichkeiten Verpflichtungen wie Lieferantenrechnungen und Darlehen zählen, die innerhalb eines Jahres fällig werden.

- Die Optimierung des NWC kann durch Strategien wie effizientes Bestandsmanagement, Verbesserung der Zahlungsbedingungen und intelligentes Fremdkapitalmanagement erreicht werden, um die Liquiditätslage des Unternehmens zu stärken.

Definition des Net Working Capital

Net Working Capital (NWC), auch Nettoumlaufvermögen genannt, ist eine finanzielle Kennzahl, die aus dem Umlaufvermögen eines Unternehmens abzüglich der kurzfristigen Verbindlichkeiten berechnet wird. Sie zeigt auf, welcher Teil des Vermögens kurzfristig ohne Fremdkapital zur Verfügung steht. Das NWC spielt eine wichtige Rolle in der unternehmerischen Liquiditätsplanung und bei der Vermeidung finanzieller Engpässe, indem es den Nettofinanzbedarf aufzeigt und Unabhängigkeit von Fremdkapital demonstriert.

Ein angemessenes oder hohes NWC trägt zur Sicherung der kurzfristigen Zahlungsfähigkeit und finanziellen Stabilität des Unternehmens bei und ist ein Indikator für die Fähigkeit, operative Geschäfte ohne die Notwendigkeit von zusätzlichem Fremdkapital zu finanzieren.

NWC im Detail: Umlaufvermögen vs. kurzfristige Verbindlichkeiten

Die Berechnung des NWC erfordert ein Verständnis der beiden Hauptkomponenten: Umlaufvermögen und kurzfristige Verbindlichkeiten. Beide sind auf der Bilanz eines Unternehmens zu finden und spielen eine entscheidende Rolle bei der Ermittlung der finanziellen Stabilität, Verbindlichkeit und Liquidität.

Was zählt zum Umlaufvermögen?

Das Umlaufvermögen umfasst die Vermögenswerte eines Unternehmens, die voraussichtlich innerhalb eines normalen Geschäftsjahres in flüssige Mittel umgewandelt werden. Hierzu zählen Vorräte, Forderungen und liquide Mittel wie Kassenbestand oder Bankguthaben.

Vor allem in der Working-Capital-Finanzierung wird das Umlaufvermögen genutzt, um kurzfristige Engpässe zu überbrücken.

Es ist wichtig zu beachten, dass nicht nur materielle Güter zum Umlaufvermögen zählen. Kurzfristige Forderungen, Wertpapiere und sogar sonstige Vermögensgegenstände, die einen kurzfristigen Charakter aufweisen, können zum Umlaufvermögen gezählt werden. Dabei spielt das eingesetzte Kapital eine entscheidende Rolle.

Die Rolle der kurzfristigen Verbindlichkeiten

Kurzfristige Verbindlichkeiten umfassen:

- Verpflichtungen mit einer Restlaufzeit von bis zu einem Jahr

- Sie sind ein wesentlicher Bestandteil des finanziellen Managements eines Unternehmens

- Sie spielen eine entscheidende Rolle bei der Berechnung des NWC.

Zu den spezifischen Arten von kurzfristigen Verbindlichkeiten zählen unter anderem:

- Lieferantenrechnungen

- Darlehen von Banken

- Kontokorrentkredite

- Forderungen von Lieferanten

- Anzahlungen für Bestellungen

Diese Verbindlichkeiten dienen dazu, ausstehende, kurzfristige Verpflichtungen wie Wechsel, Anzahlungen sowie Steuern oder Sozialabgaben mit einer Laufzeit von weniger als 12 Monaten zu decken. Für weitere Informationen und die Definition dieser Verbindlichkeiten können Sie eine Auskunft einholen.

Formeln zur Ermittlung des Net Working Capitals

Es gibt verschiedene Formeln zur Berechnung des NWC, die das Verhältnis von Umlaufvermögen und kurzfristigen Verbindlichkeiten in unterschiedlicher Weise darstellen.

Net Working Capital Ratio: Der Schlüsselindikator

Die Net Working Capital Ratio ist ein Schlüsselindikator für die Liquidität und kurzfristige finanzielle Gesundheit eines Unternehmens. Sie zeigt, zu welchem Prozentsatz das kurzfristige Fremdkapital durch das Umlaufvermögen gedeckt ist. Die Formel für die Net Working Capital Ratio lautet: Umlaufvermögen / (liquide Mittel + kurzfr. Fremdkapital) x 100.

Ein positives Net Working Capital zeigt, dass ein Unternehmen genug Ressourcen hat, um seine kurzfristigen Schulden zu decken. Ein Ratio von 100% bedeutet, dass alle kurzfristigen Verbindlichkeiten aus dem Umlaufvermögen beglichen werden können. Liegt der Ratio über 100%, ist ein Überschuss vorhanden, der für Rücklagen oder Investitionen genutzt werden kann, während ein sehr hoher Wert von über 120-130% auf eine suboptimale Nutzung der Ressourcen hinweisen kann.

Absolute Werte des NWC: Umlaufvermögen minus Verbindlichkeiten

Neben der Net Working Capital Ratio spielt auch der absolute Wert des NWC eine wichtige Rolle. Diese Zahl wird berechnet, indem man die kurzfristigen Verbindlichkeiten vom Umlaufvermögen abzieht.

Ein negativer NWC-Wert weist darauf hin, dass das Umlaufvermögen nicht ausreicht, um die kurzfristigen Verbindlichkeiten zu decken, was langfristig zu einem Risiko der Zahlungsunfähigkeit führen kann.

Interpretation des Net Working Capitals

Die Interpretation des NWC hängt von der spezifischen Situation des Unternehmens, den operativen Anforderungen und der Branche ab.

Positive Kennzahlen und ihre Implikationen

Ein positiver NWC-Wert hat mehrere Vorteile. Er zeigt, dass das Unternehmen fähig ist, kurzfristige Verbindlichkeiten zeitnah zu begleichen, was die Kreditwürdigkeit positiv beeinflusst. Ein Unternehmen mit hohem Net Working Capital ist in der Lage, kurzfristige Verbindlichkeiten aus eigenen Mitteln zu begleichen, ohne Fremdmittel oder Eigenkapital aufnehmen zu müssen.

Aber auch ein zu hoher NWC-Wert kann problematisch sein. So kann ein NWC-Wert über 100% auf eine suboptimale Nutzung der Ressourcen hinweisen, wie z.B. eine unverhältnismäßig große Lagerhaltung.

Risiken eines negativen Net Working Capitals

Ein negatives NWC hingegen signalisiert Liquiditätsprobleme und erhöhtes Risiko für Zahlungsausfälle. Wenn das Net Working Capital negativ ist, steht zu wenig Umlaufvermögen zur Verfügung, um die kurzfristigen Verbindlichkeiten zu decken.

Ein anhaltend negatives NWC kann darauf hindeuten, dass das Unternehmen auf Fremdkapital angewiesen ist, um seinen Zahlungsverpflichtungen nachzukommen, was langfristige finanzielle Nachteile mit sich bringt.

Netto Umlaufvermögen und Cashflow

Das Netto Umlaufvermögen und der Cashflow eines Unternehmens sind eng miteinander verbunden. Das Netto Umlaufvermögen gibt an, wie viel Geld einem Unternehmen kurzfristig zur Verfügung steht, um seine Verbindlichkeiten zu begleichen. Der Cashflow hingegen zeigt, wie viel Geld ein Unternehmen in einem bestimmten Zeitraum einnimmt und ausgibt.

Ein positives Netto Umlaufvermögen bedeutet, dass ein Unternehmen genug Ressourcen hat, um seine kurzfristigen Verbindlichkeiten zu decken. Ein negativer Cashflow kann jedoch zu Zahlungsschwierigkeiten führen, wenn das Unternehmen nicht genug Geld hat, um seine Verbindlichkeiten zu begleichen. Daher ist es entscheidend, dass Unternehmen ihr Netto Umlaufvermögen und ihren Cashflow regelmäßig überwachen, um sicherzustellen, dass sie finanziell stabil bleiben und ihre Geschäfte reibungslos fortführen können.

Strategien zur Optimierung des NWC

Es gibt verschiedene Strategien zur Optimierung des NWC.

Bestandsmanagement und seine Auswirkungen auf das NWC

Einer der Schlüsselbereiche zur Optimierung des NWC ist das Bestandsmanagement. Durch die Überprüfung und Optimierung des Lagerbestands lässt sich unnötige Kapitalbindung reduzieren, was sich positiv auf die Liquiditätslage und das Net Working Capital auswirkt.

Die Implementierung von effizienten Prozessen zur Auftragsabwicklung kann dazu beitragen, die Umschlagshäufigkeit des Lagerbestands zu erhöhen, was die Kapitalbindung senkt und das Net Working Capital verbessert.

Zahlungsbedingungen und Cashflow-Management

Eine weitere Strategie zur Verbesserung des NWC ist die Optimierung von Zahlungsbedingungen und Cashflow-Management. Hier können Unternehmer durch das Anbieten von dynamischen Rabatten für frühere Zahlungen Anreize für Kunden schaffen, schneller zu bezahlen, was sich positiv auf den Cashflow und das NWC auswirkt.

Factoring und dynamische Rabatte sind effektive Strategien, um Zahlungsziele zu verkürzen und die Liquidität im Unternehmen zu erhöhen.

Liquiditätssteuerung durch intelligentes Fremdkapitalmanagement

Die Liquiditätssteuerung durch intelligentes Fremdkapitalmanagement kann ebenfalls zur Optimierung des NWC beitragen. Beispielsweise kann die Ausgabe von Unternehmensanleihen als zusätzliche Quelle für Liquidität genutzt werden, um das NWC zu steigern.

Kurzfristige Kredite können Unternehmen helfen, saisonale Schwankungen im Cashflow zu managen und so das NWC optimieren. Weitere Informationen zur Liquidität finden Sie hier: https://wirtschaftslexikon.gabler.de/definition/liquiditaet-39685.

Net Working Capital Management

Das Net Working Capital Management ist ein wesentlicher Teil der Finanzplanung eines Unternehmens. Es umfasst die Überwachung und Steuerung des Netto Umlaufvermögens, um sicherzustellen, dass das Unternehmen stets über ausreichende Mittel verfügt, um seine Verbindlichkeiten zu begleichen und seine operativen Geschäfte aufrechtzuerhalten.

Ein effektives Net Working Capital Management kann die Liquidität eines Unternehmens verbessern, die Zahlungsfähigkeit erhöhen und die Finanzkosten reduzieren. Zudem hilft es, die Risiken zu minimieren, die mit der Finanzierung von Geschäftsaktivitäten verbunden sind. Zu den wichtigsten Aspekten des Net Working Capital Managements gehören:

- Die kontinuierliche Überwachung des Netto Umlaufvermögens und des Cashflows

- Die effiziente Steuerung der kurzfristigen Verbindlichkeiten und der liquiden Mittel

- Die Optimierung der Finanzierung von Geschäftsaktivitäten

- Die Minimierung der Finanzkosten durch strategisches Management

Durch die Implementierung dieser Strategien können Unternehmen ihre finanzielle Leistungsfähigkeit steigern und ihre langfristige Stabilität sichern.

Net Working Capital in der Praxis: Fallbeispiele

Die Anwendung und Interpretation des NWC variiert stark je nach Branche und Geschäftsmodell. So bestand beispielsweise in der Luft- und Raumfahrt, Verteidigungs- sowie Sicherheitsbranche eine hohe Kapitalbindung im NWC durchschnittlich 196 Tage.

Im Gegensatz dazu hatte die Automobilindustrie ein NWC von 61 Tagen, was branchenspezifische Herausforderungen widerspiegelt. Im Maschinenbau, Baugewerbe und Einzelhandel waren die Werte des NWC mit zwölf bzw. sieben Tagen deutlich niedriger, was auf ein effizienteres Working Capital Management hindeutet.

Die COVID-19-Pandemie hatte ebenfalls erhebliche Auswirkungen auf das NWC vieler Unternehmen. So stieg die Lagerbestandsreichweite und damit die Kapitalbindungsdauer auf bis zu 60 Tage an, fiel jedoch im zweiten Quartal 2021 wieder auf das Vorkrisenniveau von 50 Tagen.

Zusammenfassend lässt sich sagen, dass das Net Working Capital ein entscheidender Indikator für die finanzielle Gesundheit und Liquidität eines Unternehmens ist. Ein hohes NWC zeigt finanzielle Stabilität und Flexibilität, während ein negatives NWC auf Liquiditätsprobleme und ein erhöhtes Risiko für Zahlungsausfälle hindeutet. Durch effizientes Bestandsmanagement, optimierte Zahlungsbedingungen und intelligentes Cashflow-Management können Unternehmen ihr NWC verbessern und so ihre finanzielle Leistungsfähigkeit steigern.

Fragen & Antworten zum NWC

Was ist der Unterschied zwischen Working Capital und Net Working Capital?

Der Unterschied zwischen Working Capital und Net Working Capital besteht darin, dass das Net Working Capital die Differenz zwischen dem Umlaufvermögen und den kurzfristigen Verbindlichkeiten darstellt und damit den Betrag beschreibt, den ein Unternehmen hat, um seine kurzfristigen Verbindlichkeiten zu bezahlen.

Was sagt das Working Capital aus?

Das Working Capital zeigt die statische Liquidität eines Unternehmens zum Bilanzstichtag auf und spiegelt die Zahlungsfähigkeit zu diesem Zeitpunkt wider.

Wie wird das Net Working Capital berechnet?

Das Net Working Capital wird berechnet, indem man das Umlaufvermögen um die kurzfristigen Verbindlichkeiten bereinigt und gegebenenfalls die liquiden Mittel hinzufügt. Durch die Differenz von Umlaufvermögen und kurzfristigen Verbindlichkeiten erhält man das Net Working Capital.